Cập nhật lãi suất ngân hàng bưu điện Liên Việt Postbank mới nhất 2023

1. Các hình thức gửi tiết kiệm tại ngân hàng Liên Việt (LPbank)

- Tiết kiệm truyền thống: Đây là hình thức gửi tiền truyền thống với lãi suất cố định trong một khoảng thời gian nhất định (ví dụ: 3 tháng, 6 tháng, 12 tháng) và số tiền không thể rút ra trước hạn mà không bị mất lãi suất.

- Tiết kiệm tích lũy lãi cuối kỳ: Trái ngược với tiết kiệm truyền thống, tiết kiệm tích lũy lãi cuối kỳ cho phép bạn rút toàn bộ số tiền gốc và lãi suất vào kỳ hạn đáo hạn. Lãi suất sẽ được cộng dồn và thanh toán cùng với số tiền gốc khi hợp đồng kết thúc.

- Tiết kiệm tích lũy lãi định kỳ: Trong loại tiết kiệm này, lãi suất được tích lũy và thanh toán vào một khoảng thời gian nhất định, chẳng hạn như hàng tháng, hàng quý hoặc hàng năm.

- Tiết kiệm không kỳ hạn: Đây là hình thức tiết kiệm linh hoạt, cho phép bạn rút tiền bất kỳ lúc nào mà không bị áp đặt phí hoặc mất lãi suất. Tuy nhiên, lãi suất của tiết kiệm không kỳ hạn thường thấp hơn so với các loại tiết kiệm có kỳ hạn.

- Tiết kiệm tiền mặt: Một số ngân hàng có cung cấp tiết kiệm tiền mặt, cho phép bạn gửi tiền mặt vào tài khoản tiết kiệm mà không cần sử dụng sổ tiết kiệm.

- Tiết kiệm trực tuyến: Hình thức tiết kiệm này cho phép bạn mở và quản lý tài khoản tiết kiệm thông qua Internet hoặc ứng dụng di động của ngân hàng.

1.1. Gửi tiết kiệm có kỳ hạn

Gửi tiết kiệm có kỳ hạn là một trong các hình thức tiết kiệm phổ biến tại nhiều ngân hàng. Trong gửi tiết kiệm có kỳ hạn, bạn đồng ý gửi một số tiền vào tài khoản tiết kiệm trong một khoảng thời gian nhất định được xác định từ trước. Trong thời gian này, số tiền đó sẽ không được rút ra một cách tự do mà chỉ có thể rút khi kỳ hạn kết thúc.

Một số đặc điểm của gửi tiết kiệm có kỳ hạn:

- Lãi suất cố định: Người gửi tiền và ngân hàng sẽ đồng thuận về mức lãi suất cố định trong suốt kỳ hạn gửi. Điều này có nghĩa là lãi suất không thay đổi trong quá trình gửi tiết kiệm, không bị ảnh hưởng bởi biến động của thị trường tài chính.

- Kỳ hạn gửi: Đây là khoảng thời gian bạn cam kết giữ tiền trong tài khoản tiết kiệm. Kỳ hạn có thể là 1 tháng, 3 tháng, 6 tháng, 1 năm hoặc lâu hơn tùy theo sự lựa chọn của người gửi tiền.

- Phí và điều kiện rút tiền trước hạn: Trong hầu hết các trường hợp, nếu bạn rút tiền từ tài khoản tiết kiệm trước khi kỳ hạn kết thúc, bạn sẽ phải chịu một khoản phí hoặc mất một phần lãi suất tích lũy.

- Tính linh hoạt thấp: Do yêu cầu giữ tiền trong tài khoản trong suốt kỳ hạn, gửi tiết kiệm có kỳ hạn không linh hoạt như các loại tiết kiệm không kỳ hạn hay tiết kiệm trực tuyến.

- Lợi ích: Gửi tiết kiệm có kỳ hạn thường cung cấp lãi suất cao hơn so với tiết kiệm không kỳ hạn hoặc các hình thức gửi tiết kiệm linh hoạt hơn khác.

- Trước khi chọn gửi tiết kiệm có kỳ hạn, bạn nên xem xét kỹ các điều kiện, lãi suất ngân hàng liên việt và yêu cầu của ngân hàng để đảm bảo rằng hình thức tiết kiệm này phù hợp với mục tiêu tài chính và khả năng tài chính của bạn.

Ngân hàng bưu điện Liên Việt đồng loạt tăng lãi suất thu hút khách hàng

1.2. Gửi tiền tiết kiệm không kỳ hạn

Gửi tiền tiết kiệm không kỳ hạn là một trong các hình thức tiết kiệm linh hoạt, cho phép bạn gửi tiền vào tài khoản tiết kiệm mà không bị ràng buộc bởi một khoảng thời gian nhất định. Trong gửi tiết kiệm không kỳ hạn, bạn có thể rút tiền ra bất kỳ lúc nào mà không bị áp đặt phí hoặc mất lãi suất tích lũy. Dưới đây là một số đặc điểm của gửi tiền tiết kiệm không kỳ hạn:

- Linh hoạt: Gửi tiền tiết kiệm không kỳ hạn cung cấp tính linh hoạt cao, cho phép bạn rút tiền hoặc thêm tiền vào tài khoản tiết kiệm bất kỳ lúc nào mà không cần chờ đến một kỳ hạn cụ thể.

- Không yêu cầu kỳ hạn: Không có yêu cầu về kỳ hạn đối với gửi tiết kiệm không kỳ hạn, điều này giúp bạn tiết kiệm tiền mà không cần định kỳ hoặc giữ tiền trong một khoảng thời gian nhất định.

- Lãi suất: Lãi suất của gửi tiền tiết kiệm không kỳ hạn thường thấp hơn so với các hình thức tiết kiệm có kỳ hạn. Tuy nhiên, điều này có thể thay đổi tùy thuộc vào chính sách của ngân hàng và tình hình thị trường tài chính.

- Tiền gửi tối thiểu: Một số ngân hàng có thể yêu cầu số tiền tối thiểu để mở tài khoản tiết kiệm không kỳ hạn.

- Rút tiền và phí: Gửi tiền tiết kiệm không kỳ hạn cho phép bạn rút tiền một cách dễ dàng bất kỳ lúc nào mà không bị phạt hoặc mất lãi suất tích lũy.

- An toàn: Tiền gửi trong tài khoản tiết kiệm không kỳ hạn thường được bảo đảm bởi chính sách bảo hiểm tiền gửi của ngân hàng, giúp bảo vệ số tiền của bạn trong trường hợp ngân hàng gặp vấn đề tài chính.

- Gửi tiền tiết kiệm không kỳ hạn là một lựa chọn tốt cho những người muốn tiết kiệm tiền mà không cần ràng buộc bởi kỳ hạn cụ thể. Tuy nhiên, lãi suất thấp hơn có thể là một nhược điểm khi so sánh với các hình thức tiết kiệm có kỳ hạn. Hãy tham khảo các điều khoản và điều kiện cụ thể của ngân hàng để hiểu rõ hơn về gửi tiền tiết kiệm không kỳ hạn tại họ.

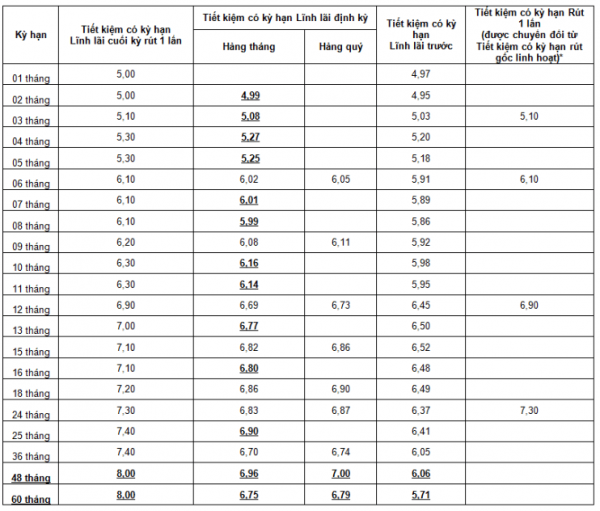

2. Bảng lãi suất gửi tiết kiệm tại ngân hàng bưu điện Liên Việt năm 2023

2.1. Lãi suất gửi tiết kiệm đối với cá nhân

Bảng lãi suất tiền gửi tiết kiệm ngân hàng Liên Việt

2.2. Lãi suất gửi tiết kiệm đối với doanh nghiệp

Đối với doanh nghiệp lãi suất có phần cao hơn 0,1% tùy từng thời hạn gửi và số tiền gửi. Tuy nhiên sẽ ổn định hơn lãi suất dành cho cá nhân.

Sự thay đổi của lãi suất cong tùy thuộc vào nhiều yếu tố. Cần liên hê trực tiếp với ngân hàng để nắm rõ thông tin về lãi suất.

3. Cách tính lãi suất tiết kiệm đơn giản nhất

Cách tính lãi suất ngân hàng bưu điện liên việt đơn giản nhất là sử dụng phương pháp lãi suất đơn giản. Phương pháp này dựa trên nguyên tắc rằng lãi suất chỉ được tính dựa trên số tiền gốc ban đầu và không tính lãi kép từ các kỳ lãi suất trước đó.

Công thức tính lãi suất tiết kiệm đơn giản nhất là:

Lãi suất = (Số tiền gốc) x (Lãi suất hàng năm) x (Số ngày gửi) / (Số ngày trong năm)

Trong đó:

- Số tiền gốc là số tiền bạn gửi vào tài khoản tiết kiệm ban đầu.

- Lãi suất hàng năm là tỷ lệ lãi suất được ngân hàng cam kết trả cho tiền gửi của bạn hàng năm.

- Số ngày gửi là số ngày bạn giữ tiền trong tài khoản tiết kiệm.

- Số ngày trong năm là số ngày trong năm dương lịch (thường là 365 ngày) hoặc năm nhuận (366 ngày).

Ví dụ, nếu bạn gửi 1,000,000 VND vào tài khoản tiết kiệm với lãi suất hàng năm là 5% và giữ tiền trong 90 ngày (3 tháng), và năm đó không phải là năm nhuận, thì lãi suất sẽ là:

Lãi suất = (1,000,000) x (0.05) x (90) / (365)

= 123,287.67 VND

Lãi suất tích lũy là 123,287.67 VND sau 90 ngày.

Lưu ý rằng cách tính này chỉ đơn giản và thường được sử dụng cho việc tính lãi suất trong một khoảng thời gian ngắn, như trong ví dụ trên. Trong thực tế, các ngân hàng thường sử dụng các phương pháp tính lãi suất phức tạp hơn để tính toán lợi nhuận từ các khoản tiết kiệm của khách hàng.

Lãi suất ngân hàng Liên Việt hiện nay đang hấp dẫn người dùng

4. Quy trình mở sổ tiết kiệm tại ngân hàng Lienvietpostbank

- Xác định loại tiết kiệm: Đầu tiên, bạn nên xác định loại tiết kiệm mà bạn muốn mở tại ngân hàng. Có nhiều loại tiết kiệm với các điều kiện và lãi suất khác nhau, vì vậy hãy chọn loại phù hợp với mục tiêu tài chính của bạn.

- Thu thập thông tin và tư vấn: Trước khi mở sổ tiết kiệm, bạn nên thu thập thông tin về các điều kiện, lãi suất, và các yêu cầu của ngân hàng. Nếu cần, bạn cũng nên nhờ tư vấn từ nhân viên ngân hàng để hiểu rõ hơn về các sản phẩm tiết kiệm và lựa chọn phù hợp với bạn.

- Điền biểu mẫu đăng ký: Sau khi đã chọn loại tiết kiệm, bạn sẽ cần điền biểu mẫu đăng ký mở sổ tiết kiệm. Biểu mẫu này có thể yêu cầu thông tin như tên, địa chỉ, số điện thoại, số tài khoản ngân hàng, số tiền gửi, kỳ hạn, và lãi suất mong muốn.

- Đi kèm giấy tờ cần thiết: Thường ngân hàng sẽ yêu cầu bạn cung cấp một số giấy tờ để xác minh danh tính và thông tin tài chính. Điều này có thể bao gồm giấy CMND, hộ khẩu, giấy tờ chứng minh thu nhập, hoặc các giấy tờ khác tùy theo yêu cầu của ngân hàng.

- Gửi yêu cầu mở sổ tiết kiệm: Sau khi đã điền đầy đủ thông tin và chuẩn bị đầy đủ giấy tờ, bạn nộp yêu cầu mở sổ tiết kiệm tại ngân hàng. Thông thường, bạn sẽ nộp yêu cầu này tại quầy giao dịch hoặc dịch vụ khách hàng của ngân hàng.

- Nhận sổ tiết kiệm: Sau khi hoàn thành các thủ tục mở sổ tiết kiệm, ngân hàng sẽ cung cấp cho bạn sổ tiết kiệm với các thông tin về tài khoản tiết kiệm, số tiền gửi, lãi suất và kỳ hạn.

5. Lãi suất gửi tiết kiệm ngân hàng Liên Việt có cao hơn ngân hàng khác không?

- Lãi suất gửi tiết kiệm tại các ngân hàng có thể thay đổi tùy thuộc vào nhiều yếu tố như chính sách tài chính của ngân hàng, tình hình kinh tế, điều kiện thị trường và lãi suất chung của quốc gia. Các ngân hàng cạnh tranh để thu hút khách hàng và duy trì số lượng tiền gửi, vì vậy có thể có sự khác biệt về lãi suất giữa các ngân hàng.

- Ngân hàng Liên Việt phục vụ những đối tượng mang tính xã hội cao, chú trọng cung cấp dịch vụ tài chính cho người dân ở nông thôn, người có thu nhập thấp, đặc biệt là vùng sâu vùng xa. Nếu bạn băn khoăn có nên gửi tiết kiệm ở ngân hàng này hay không, hãy quan tâm tới những điểm sau đây:

- Lãi suất cao: Ngân hàng Liên Việt triển khai mức lãi suất không kỳ hạn là 0,10%, còn đối với lãi suất có kỳ hạn cao nhất khoảng gần 6.8%. Có thể nói, so với mức lãi suất trên thị trường hiện nay, lãi suất của Liên Việt là tương đối cao.

- An toàn: Là một trong những ngân hàng TMCP có vốn điều lệ lớn tại Việt Nam hiện nay, lựa chọn gửi tiết kiệm tại Liên Việt là an toàn.

- Mạng lưới sâu rộng: Mạng lưới bưu điện hiện diện ở khắp mọi nơi, kể những vùng sâu vùng xa nhất. Do vậy, khi khách hàng có nhu cầu chuyển tiền, chỉ cần đến các bưu điện trên cả nước là thực hiện được.

- Thủ tục nhanh gọn: Gửi tiết kiệm tại ngân hàng Liên Việt không cần thủ tục phức tạp, rất tiện lợi và nhanh chóng.