Lãi suất ngân hàng Standard Chartered hiện nay là bao nhiêu? Có nên gửi tiết kiệm không?

1.Các hình thức gửi tiết kiệm tại ngân hàng Standard Chartered

Tiết kiệm truyền thống: Đây là hình thức tiết kiệm cơ bản, trong đó bạn đặt một số tiền vào tài khoản tiết kiệm và nhận lãi suất cố định theo thời gian bạn thỏa thuận.

Tiết kiệm tích luỹ: Một hình thức tiết kiệm tự động, trong đó bạn có thể thiết lập để mỗi tháng hoặc theo tần suất khác nhau ngân hàng sẽ tự động chuyển một khoản tiền nhất định từ tài khoản chính của bạn vào tài khoản tiết kiệm.

Tiết kiệm thường niên: Đây là hình thức tiết kiệm thường niên, trong đó bạn cam kết đóng góp một khoản tiền cố định hàng tháng. Ngân hàng sau đó sẽ cộng dồn các đóng góp này và trả lãi suất theo tổng số tiền tích luỹ.

Tiết kiệm linh hoạt: Hình thức này cho phép bạn thực hiện nhiều giao dịch gửi và rút tiền một cách linh hoạt, đồng thời vẫn nhận được lợi ích từ lãi suất tiết kiệm.

Tiết kiệm tiền mặt lớn: Đây là hình thức tiết kiệm dành cho số tiền lớn, có thể mang lại lợi suất cao hơn so với các tài khoản tiết kiệm thông thường.

Tiết kiệm trực tuyến: Ngân hàng cung cấp cơ hội cho bạn mở tài khoản tiết kiệm và thực hiện các giao dịch thông qua hệ thống ngân hàng trực tuyến.

Lưu ý rằng các sản phẩm và hình thức tiết kiệm có thể thay đổi tùy theo thị trường và chính sách của ngân hàng. Để biết thông tin cụ thể về các hình thức gửi tiết kiệm hiện tại tại ngân hàng Standard Chartered, bạn nên truy cập trang web chính thức của ngân hàng hoặc liên hệ với đội ngũ tư vấn khách hàng của họ để nhận được thông tin mới nhất và chi tiết hơn.

1.1.Gửi tiết kiệm có kỳ hạn

Gửi tiết kiệm có kỳ hạn là một hình thức gửi tiền vào tài khoản tiết kiệm với một khoảng thời gian cụ thể và đi kèm với lãi suất cố định trong suốt thời gian đó. Đây là một cách để bạn gửi tiền vào ngân hàng và nhận được lãi suất hấp dẫn trong suốt thời gian mà bạn cam kết gửi tiền.

Tùy thuộc vào ngân hàng và thị trường, các kỳ hạn gửi tiết kiệm có thể khác nhau, như 1 tháng, 3 tháng, 6 tháng, 1 năm, 2 năm, và có thể cả thời gian dài hơn. Lãi suất thường được xác định trước và không thay đổi trong suốt kỳ hạn. Nếu bạn rút tiền trước khi kỳ hạn đáo hạn, bạn có thể phải trả mất một phần lãi suất hoặc thậm chí mất toàn bộ lãi suất.

Một số lợi ích của gửi tiết kiệm có kỳ hạn bao gồm:

Lãi suất ổn định: Bạn biết trước được lãi suất bạn sẽ nhận được trong suốt kỳ hạn, giúp bạn dễ dàng tính toán lợi nhuận.

Không rủi ro: Với gửi tiết kiệm có kỳ hạn, bạn không cần phải lo lắng về thị trường tài chính dao động và ảnh hưởng đến số tiền bạn gửi.

Khuyến mãi lãi suất cao hơn: Thường ngân hàng sẽ cung cấp lãi suất cao hơn cho các kỳ hạn dài hơn.

Không thể rút tiền linh hoạt: Một khía cạnh cần cân nhắc, bạn không thể rút tiền trước khi kỳ hạn đáo hạn mà không mất phí hoặc mất lãi suất.

Ngân hàng Standard Chartered Việt Nam là một trong 3 ngân hàng quốc tế có vốn điều lệ lớn nhất Việt Nam

Để biết chi tiết về các kỳ hạn gửi tiết kiệm cụ thể tại ngân hàng Standard Chartered hoặc bất kỳ ngân hàng nào khác, bạn nên truy cập trang web chính thức của họ hoặc liên hệ với đội ngũ tư vấn khách hàng để có thông tin mới nhất và chi tiết hơn.

1.2. Gửi tiền tiết kiệm không kỳ hạn

Gửi tiền tiết kiệm không kỳ hạn, còn được gọi là "tài khoản tiết kiệm linh hoạt" hoặc "tài khoản tiết kiệm không có kỳ hạn", là một loại hình gửi tiết kiệm mà bạn có thể gửi và rút tiền một cách linh hoạt mà không bị ràng buộc bởi một kỳ hạn cụ thể. Điều này có nghĩa là bạn có thể gửi hoặc rút tiền từ tài khoản này mỗi khi cần, không cần phải đợi đến khi kỳ hạn đáo hạn.

Dưới đây là một số đặc điểm của gửi tiền tiết kiệm không kỳ hạn:

Linh hoạt: Bạn có thể gửi tiền và rút tiền từ tài khoản tiết kiệm này bất cứ lúc nào bạn muốn, mà không cần tuân theo bất kỳ kỳ hạn nào.

Lãi suất thấp hơn: Thường thì lãi suất của tài khoản tiết kiệm không kỳ hạn thấp hơn so với các tài khoản có kỳ hạn, vì bạn đang nhận được sự linh hoạt trong việc rút tiền.

Không cần cam kết dài hạn: Bạn không cần phải cam kết gửi tiền trong một khoảng thời gian cụ thể như trong tài khoản có kỳ hạn.

Phí rút tiền sớm: Một số ngân hàng có thể áp dụng phí nếu bạn rút tiền khỏi tài khoản tiết kiệm không kỳ hạn trong một thời gian ngắn sau khi gửi.

Thích hợp cho tiền dự trữ dễ dàng truy cập: Loại tài khoản này thích hợp cho số tiền bạn muốn giữ dự trữ mà bạn có thể cần sử dụng một cách linh hoạt.

Nếu bạn quan tâm đến việc gửi tiền tiết kiệm không kỳ hạn tại ngân hàng Standard Chartered hoặc bất kỳ ngân hàng nào khác, tốt nhất là truy cập trang web chính thức của họ hoặc liên hệ với đội ngũ tư vấn khách hàng để biết thông tin mới nhất và chi tiết hơn.

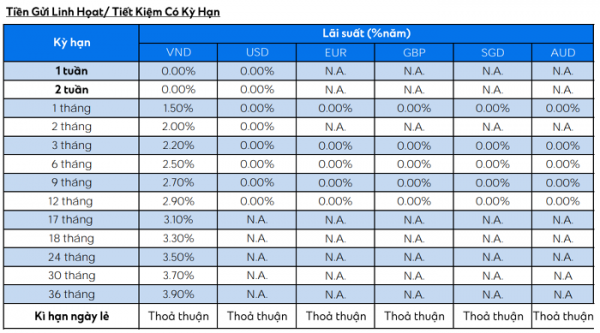

2.Bảng lãi suất gửi tiết kiệm tại ngân hàng Standard Chartered năm 2023

Bảng lãi suất gửi tiết kiệm tại ngân hàng Standard Chartered năm 2023

Lãi suất tiết kiệm có thể thay đổi theo tình hình thị trường và chính sách của ngân hàng. Để biết thông tin cụ thể về lãi suất gửi tiết kiệm tại ngân hàng Standard Chartered trong năm 2023, bạn nên truy cập trang web chính thức của ngân hàng hoặc liên hệ với ngân hàng để nhận thông tin mới nhất.

2.1.Lãi suất gửi tiết kiệm đối với cá nhân

Lãi suất tiết kiệm thay đổi liên tục dựa trên tình hình kinh tế, thị trường và chính sách của từng ngân hàng. Để biết lãi suất tiết kiệm đối với cá nhân tại ngân hàng Standard Chartered hoặc bất kỳ ngân hàng nào khác trong năm 2023, bạn nên truy cập trang web chính thức của ngân hàng, gọi điện thoại đến ngân hàng hoặc thậm chí đến trực tiếp chi nhánh ngân hàng để nhận thông tin cụ thể và mới nhất.

2.2.Lãi suất gửi tiết kiệm đối với doanh nghiệp

Lãi suất tiết kiệm đối với doanh nghiệp cũng thay đổi dựa trên nhiều yếu tố, bao gồm tình hình kinh tế, thị trường và chính sách của từng ngân hàng. Để biết lãi suất tiết kiệm đối với doanh nghiệp tại ngân hàng Standard Chartered hoặc bất kỳ ngân hàng nào khác trong năm 2023, bạn nên liên hệ trực tiếp với ngân hàng thông qua các kênh chính thức như trang web, điện thoại hoặc thăm các chi nhánh ngân hàng để nhận thông tin mới nhất và cụ thể hơn.

3.Cách tính lãi suất tiết kiệm đơn giản nhất

Cách tính lãi suất tiết kiệm đơn giản nhất là sử dụng công thức lãi suất đơn giản. Lãi suất đơn giản được tính dựa trên số tiền gốc ban đầu và tỷ lệ lãi suất hàng tháng hoặc hàng năm. Công thức để tính lãi suất đơn giản như sau:

Lãi suất đơn giản = Số tiền gốc × Tỷ lệ lãi suất × Số tháng / 12 (nếu lãi suất được tính hàng tháng)

Lãi suất đơn giản = Số tiền gốc × Tỷ lệ lãi suất × Số năm (nếu lãi suất được tính hàng năm)

Trong đó:

Số tiền gốc là số tiền bạn gửi vào tài khoản tiết kiệm ban đầu.

Tỷ lệ lãi suất là tỷ lệ lãi suất hàng tháng hoặc hàng năm, được biểu thị dưới dạng phần trăm (ví dụ: 5% lãi suất hàng năm sẽ được biểu thị là 0.05 trong phép tính).

Số tháng là số tháng bạn gửi tiền (chỉ áp dụng nếu lãi suất được tính hàng tháng).

Lưu ý rằng công thức lãi suất đơn giản này sẽ cung cấp cho bạn số tiền lãi tổng cộng mà bạn sẽ nhận được tại cuối kỳ hạn, không tính đến việc cộng thêm lãi suất lên lãi suất (lãi kép). Đây là cách đơn giản nhất để tính lãi suất, tuy nhiên, nó không tính toán chính xác hình thức lãi kép mà nhiều ngân hàng sử dụng.

Nếu bạn quan tâm đến cách tính lãi suất cụ thể tại ngân hàng hoặc sản phẩm tiết kiệm nào đó, hãy tham khảo thông tin trên trang web của ngân hàng hoặc liên hệ với họ để nhận được hướng dẫn cụ thể hơn.

4.Quy trình mở sổ tiết kiệm tại ngân hàng Standard Chartered

Tôi không có thông tin cụ thể về quy trình hiện tại tại ngân hàng Standard Chartered, nhưng thông thường, quy trình mở sổ tiết kiệm tại hầu hết các ngân hàng có thể tương tự nhau. Dưới đây là một hướng dẫn tổng quan về quy trình mở sổ tiết kiệm tại ngân hàng:

Bước 1: Chuẩn bị tài liệu

Trước hết, bạn nên chuẩn bị các tài liệu cần thiết như giấy tờ tùy thân (CMND, hộ chiếu), thông tin tài khoản ngân hàng (nếu có), và một số thông tin liên quan đến việc mở tài khoản tiết kiệm.

Bước 2: Tìm hiểu sản phẩm

Trước khi mở tài khoản tiết kiệm, tìm hiểu các sản phẩm tiết kiệm mà ngân hàng cung cấp. Điều này giúp bạn chọn sản phẩm phù hợp với mục tiêu và nhu cầu của bạn, bao gồm cả kỳ hạn, lãi suất, và các điều khoản.

Bước 3: Đến ngân hàng

Đến một trong các chi nhánh của ngân hàng Standard Chartered. Tại đây, bạn sẽ gặp nhân viên ngân hàng hoặc chuyên viên tài chính để thực hiện quy trình mở tài khoản tiết kiệm.

Bước 4: Điền đơn đăng ký

Nhân viên ngân hàng sẽ cung cấp cho bạn biểu mẫu đăng ký mở tài khoản tiết kiệm. Bạn sẽ cần điền đầy đủ thông tin cá nhân và thông tin liên quan đến tài khoản tiết kiệm bạn muốn mở.

Bước 5: Xác minh thông tin

Nhân viên ngân hàng sẽ kiểm tra thông tin bạn cung cấp và xác minh tài liệu tùy thân.

Bước 6: Gửi tiền vào tài khoản

Nếu yêu cầu, bạn cần gửi số tiền muốn gửi tiết kiệm vào tài khoản tiết kiệm. Thường thì số tiền này sẽ là số tiền tối thiểu yêu cầu bởi ngân hàng để mở tài khoản.

Bước 7: Ký hợp đồng

Bạn sẽ cần ký hợp đồng hoặc biểu mẫu đồng ý với các điều khoản và điều kiện của tài khoản tiết kiệm.

Bước 8: Nhận thông tin tài khoản

Sau khi hoàn tất quy trình, bạn sẽ nhận được thông tin về tài khoản tiết kiệm của mình, bao gồm số tài khoản, kỳ hạn, lãi suất và các thông tin quan trọng khác.

Gửi tiết kiệm nhận ưu đãi lớn

Lưu ý: Đây chỉ là một hướng dẫn tổng quan về quy trình mở tài khoản tiết kiệm. Quy trình chi tiết có thể khác nhau tùy theo ngân hàng và quốc gia. Để biết thông tin chính xác và cụ thể hơn về cách mở sổ tiết kiệm tại ngân hàng Standard Chartered, bạn nên truy cập trang web chính thức của họ hoặc liên hệ với đội ngũ tư vấn khách hàng của ngân hàng.

5.Lãi suất gửi tiết kiệm ngân hàng Standard Chartered có cao hơn ngân hàng khác không?

Lãi suất gửi tiết kiệm tại một ngân hàng như Standard Chartered có thể thay đổi tùy theo nhiều yếu tố, bao gồm tình hình thị trường tài chính, chính sách của ngân hàng và cạnh tranh với các ngân hàng khác. Không có quy tắc cứng và nhanh về việc ngân hàng nào có lãi suất cao hơn so với ngân hàng khác.

Ngân hàng thường cạnh tranh về lãi suất để thu hút khách hàng gửi tiết kiệm. Tuy nhiên, lãi suất chỉ là một yếu tố trong việc xác định sự hấp dẫn của một tài khoản tiết kiệm. Bạn cũng nên xem xét các yếu tố khác như điều kiện và hạn chế của tài khoản, cách tính lãi (đơn giản hay kép), sự linh hoạt trong việc rút tiền, và các dịch vụ khác mà ngân hàng có thể cung cấp.

Để biết lãi suất gửi tiết kiệm cụ thể tại ngân hàng Standard Chartered so với các ngân hàng khác, bạn nên so sánh thông tin từ nhiều nguồn khác nhau. Truy cập trang web của ngân hàng, liên hệ với đội ngũ tư vấn khách hàng hoặc tìm hiểu trên các trang web so sánh lãi suất tiết kiệm là cách tốt để bạn có cái nhìn tổng quan về lãi suất và các điều kiện đi kèm.