1. Các hình thức gửi tiết kiệm tại ngân hàng Eximbank

- Tiết kiệm truyền thống:

Hình thức tiết kiệm cơ bản, bạn gửi một số tiền vào tài khoản tiết kiệm và nhận lãi suất hàng tháng hoặc hàng quý.

- Tiết kiệm có kỳ hạn: Bạn cam kết gửi tiền vào tài khoản tiết kiệm trong một khoảng thời gian cố định, thường từ vài tháng đến vài năm. Lãi suất thường cao hơn so với tiết kiệm truyền thống.

- Tiết kiệm tích lũy: Bạn gửi một số tiền nhỏ hàng tháng và sau một khoảng thời gian, tiền này sẽ được tích luỹ lại thành một khoản lớn hơn với lãi suất.

- Tiết kiệm hưởng lãi hàng ngày: Lãi suất được tính hàng ngày dựa trên số dư cuối ngày và cộng dồn vào số tiền gốc.

- Tiết kiệm kết hợp dịch vụ khác: Một số gói tiết kiệm có thể kết hợp với các dịch vụ khác của Eximbank như thẻ tín dụng, bảo hiểm, v.v.

- Tiết kiệm trực tuyến: Gửi tiết kiệm và quản lý tài khoản qua trang web hoặc ứng dụng di động của Eximbank.

Các hình thức gửi tiết kiệm tại ngân hàng Eximbank

1.1. Gửi tiết kiệm có kỳ hạn

Gửi tiết kiệm có kỳ hạn là một hình thức gửi tiền vào tài khoản tiết kiệm với một thời gian cố định và lãi suất cụ thể. Đây là một cách để bạn đầu tư tiền của mình và nhận lãi suất cao hơn so với tiết kiệm truyền thống.

Một số thông tin quan trọng về gửi tiết kiệm có kỳ hạn:

- Thời gian kỳ hạn: Bạn sẽ đồng ý gửi tiền trong một khoảng thời gian cố định, chẳng hạn như 3 tháng, 6 tháng, 1 năm, 3 năm, v.v. Trong thời gian này, bạn không thể rút tiền từ tài khoản tiết kiệm mà không bị mất lãi suất hoặc bị phạt.

- Lãi suất: Lãi suất cho

tiết kiệm có kỳ hạn thường cao hơn so với tiết kiệm truyền thống. Tuy nhiên, lãi suất có thể được cố định trong suốt kỳ hạn hoặc thay đổi theo thời gian.

- Tính lãi suất: Lãi suất có thể được tính và cộng dồn hàng tháng hoặc hàng quý và sẽ được cộng vào số tiền gốc tại cuối kỳ hạn.

- Rủi ro: Trong trường hợp bạn cần rút tiền trước khi kỳ hạn kết thúc, bạn có thể mất một phần lãi suất hoặc thậm chí mất toàn bộ lãi suất tích luỹ.

- Lợi ích: Gửi tiết kiệm có kỳ hạn có thể giúp bạn tích luỹ tiền dự trữ cho mục tiêu cụ thể như mua nhà, mua ô tô, hoặc du lịch.

- Đối tượng sử dụng: Gửi tiết kiệm có kỳ hạn phù hợp cho những người có dư địa tài chính và có thể cam kết gửi tiền trong một thời gian dài.

Trước khi quyết định gửi tiết kiệm có kỳ hạn, hãy đảm bảo bạn hiểu rõ về lãi suất, điều kiện và các khoản phí liên quan. Điều này sẽ giúp bạn đưa ra quyết định thông minh dựa trên tình hình tài chính và mục tiêu của bạn.

1.2. Gửi tiền tiết kiệm không kỳ hạn

Gửi tiền tiết kiệm không kỳ hạn là một hình thức gửi tiền vào tài khoản tiết kiệm mà bạn có thể rút tiền bất kỳ lúc nào mà không cần tuân theo một thời gian kỳ hạn cố định như trong gửi tiết kiệm có kỳ hạn. Đây là một lựa chọn linh hoạt cho những người muốn duy trì sự tiện lợi trong việc sử dụng tiền gửi của mình.

Dưới đây là một số điểm quan trọng về gửi tiền tiết kiệm không kỳ hạn:

- Tính linh hoạt: Gửi tiền tiết kiệm không kỳ hạn cho phép bạn rút tiền bất kỳ lúc nào mà không bị mất lãi suất hoặc bị phạt. Điều này giúp bạn duy trì tính linh hoạt trong việc sử dụng tiền gửi.

- Lãi suất: Lãi suất cho

tiết kiệm không kỳ hạn thường thấp hơn so với tiết kiệm có kỳ hạn, bởi vì tính linh hoạt cao hơn của loại tiết kiệm này.

- An toàn tài chính: Tiền gửi trong tài khoản tiết kiệm không kỳ hạn thường được bảo vệ bởi bảo hiểm tiền gửi của ngân hàng, đảm bảo an toàn cho khoản tiền của bạn.

- Dự trữ tiền mặt: Gửi tiền tiết kiệm không kỳ hạn phù hợp cho những người cần giữ một phần tiền dự trữ mà không cần tuân theo một lịch trình cố định.

- Phí và giới hạn: Tùy thuộc vào ngân hàng, có thể có giới hạn về số lần rút tiền trong một khoảng thời gian nhất định hoặc áp dụng phí cho các rút tiền vượt quá giới hạn.

- Mục tiêu sử dụng: Gửi tiền tiết kiệm không kỳ hạn phù hợp cho việc duy trì một số tiền sẵn sàng sử dụng ngay lập tức mà không cần chờ đợi thời gian kỳ hạn.

Trước khi quyết định gửi tiền tiết kiệm không kỳ hạn, hãy tìm hiểu kỹ về lãi suất, điều kiện và các điểm khác liên quan để đảm bảo rằng hình thức này phù hợp với tình hình tài chính và mục tiêu của bạn.

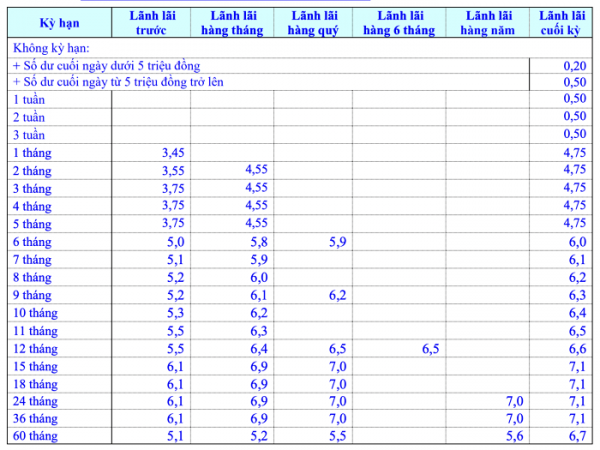

2. Bảng lãi suất gửi tiết kiệm tại ngân hàng Eximbank năm 2023

Cập nhật ngày 2/8 cho thấy, lãi xuất tiết kiệm được Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank) điều chỉnh giảm 0,3 - 0,8%/năm so với tháng trước.

Hiện, biểu lãi suất đang dao động trong khoảng 4,75 - 7,1%/năm,

Lãi xuất ngân hàng tại kỳ hạn 1 - 5 tháng là 4,75%/năm, cùng ghi nhận mức không đổi so với tháng trước.

Các khoản tiết kiệm kỳ hạn 6 - 12 tháng được Eximbank điều chỉnh giảm 0,3 điểm % trong tháng này.

Trong đó, mức lãi suất là 6%/năm (kỳ hạn 6 tháng); 6,1%/năm (kỳ hạn 7 tháng); 6,2%/năm (kỳ hạn 8 tháng); 6,3%/năm (kỳ hạn 9 tháng); 6,4%/năm (kỳ hạn 10 tháng); 6,5%/năm (kỳ hạn 11 tháng) và 6,6%/năm (kỳ hạn 12 tháng).

Tương tự, tại kỳ hạn 15 - 36 tháng, lãi xuất gửi giảm 0,4 điểm % xuống mức 7,1%/năm so với tháng trước. Tương tự, 6,7%/năm là mức lãi suất dành cho kỳ hạn 60 tháng sau khi giảm 0,8 điểm %.

Tại các kỳ hạn 1 - 3 tuần, lãi xuất ngân hang Exximbank vẫn được giữ nguyên ở mức 0,5%/năm trong tháng 8/2023.

Đối với hình thức lĩnh lãi không kỳ hạn, lãi suất được ngân hàng Eximbank ấn định tại mức như sau: 0,2%/năm (nếu số dư cuối ngày dưới 5 triệu đồng) và 0,5%/năm (số dư cuối ngày từ 5 triệu đồng trở lên).

Bên cạnh đó, khách hàng cũng có thể tham khảo một vài phương thức lĩnh lãi khác được ngân hàng triển khai với mức lãi suất sau đây:

- Lĩnh lãi trước: Lãi suất trong khoảng 3,45 - 6,1%/năm, áp dụng tại kỳ hạn 1 - 60 tháng.

- Lĩnh lãi hàng tháng: Lãi suất trong khoảng 4,55 - 6,9%/năm, áp dụng tại kỳ hạn 2 - 60 tháng.

- Lĩnh lãi hàng quý: Lãi suất trong khoảng 5,5 - 7%/năm, áp dụng tại kỳ hạn 6 - 60 tháng.

- Lĩnh lãi hàng 6 tháng: Lãi suất là 6,5%/năm, chỉ áp dụng đối với kỳ hạn 12 tháng.

- Lĩnh lãi hàng năm: Lãi suất trong khoảng 5,6 - 7%/năm, áp dụng tại ba kỳ hạn 24, 36 và 60 tháng.

Bảng lãi suất gửi tiết kiệm tại ngân hàng Eximbank năm 2023

2.1. Lãi suất gửi tiết kiệm đối với cá nhân

Hiện nay, Eximbank đang triển khai rất nhiều sản phẩm dành cho phân khúc khách hàng cá nhân bao gồm:

• Gửi tiền: Các sản phẩm tiết kiệm có kỳ hạn, không kỳ hạn và tiết kiệm online kèm theo những ưu đãi và quà tặng.

• Cho vay: Các sản phẩm cho vay vốn bao gồm vay mua bất động sản, sản xuất kinh doanh, mua ô tô, vay tiêu dùng, vay cầm cố giấy tờ có giá.

• Bảo hiểm: Khá nhiều sản phẩm bảo hiểm đang được ngân hàng phát hành như: VITA sống thịnh vượng, sống lạc quan, lá chắn vàng, VITA cho con, đầu tư như ý, sống tự tin, bảo hiểm du lịch, bảo hiểm sức khỏe, bảo hiểm tai nạn.

• Ngoài ra còn có các dịch vụ thẻ, chuyển và nhận tiền trong nước và quốc tế, giao dịch vàng miếng.

2.2. Lãi suất gửi tiết kiệm đối với doanh nghiệp

• Sản phẩm dành cho doanh nghiệp rất phong phú, có thể kể đến như:

• Về quản lý dòng tiền có các sản phẩm: Tiền gửi có kỳ hạn, tiền gửi thanh toán, tài khoản ký quỹ, tài khoản đầu tư, combo tài khoản doanh nghiệp 5 trong 1.

• Về tín dụng có các sản phẩm cho vay thấu chi, vay đầu tư, tài trợ vốn lưu động đồng tài trợ, ủy thác, tài trợ đại lý ô tô cấp 1, tài trợ mua phương tiện vận tải, tài trợ doanh nghiệp ngành xăng dầu, cấp bảo lãnh trong nước dành cho doanh nghiệp, tài trợ doanh nghiệp ngành dược, vật tư y tế, tài trợ doanh nghiệp ngành du lịch.

3. Cách tính lãi suất tiết kiệm đơn giản nhất

Cách tính lãi suất tiết kiệm đơn giản nhất là sử dụng phương pháp lãi suất đơn giản, còn được gọi là lãi suất tương đối. Đây là phương pháp đơn giản nhất để tính toán lãi suất và thường được sử dụng cho các kỳ hạn ngắn hạn và số tiền gửi nhỏ. Công thức cơ bản để tính lãi suất đơn giản như sau:

Lãi suất = (Số tiền gốc) x (Lãi suất hàng năm) x (Số ngày gửi) / (365 hoặc 360)

Trong đó:

• Số tiền gốc: Số tiền ban đầu bạn gửi vào tài khoản tiết kiệm.

• Lãi suất hàng năm: Lãi suất được ngân hàng cung cấp cho khoản tiết kiệm của bạn hàng năm (thường được tính theo phần trăm).

• Số ngày gửi: Tổng số ngày bạn đã gửi tiền trong tài khoản tiết kiệm.

• 365 hoặc 360: Số ngày trong một năm dùng để tính lãi suất. Trong nhiều trường hợp, 365 ngày được sử dụng, nhưng cũng có những trường hợp sử dụng 360 ngày (đặc biệt trong tiết kiệm có kỳ hạn).

Ví dụ, nếu bạn gửi 1.000.000 VNĐ vào tài khoản tiết kiệm với lãi suất hàng năm là 5% và giữ tiền trong 90 ngày (sử dụng 365 ngày trong năm), lãi suất đơn giản sẽ là:

Lãi suất = (1.000.000 VNĐ) x (0.05) x (90) / (365) = 12328.76 VNĐ

Tổng số tiền bạn sẽ nhận được sau 90 ngày là 1.000.000 VNĐ + 12328.76 VNĐ = 1012328.76 VNĐ.

Lưu ý rằng phương pháp tính lãi suất đơn giản này không tính đến việc lãi suất được cộng dồn hàng tháng hoặc hàng quý như trong phương pháp lãi suất kép (compound interest), và do đó, lãi suất đơn giản thường thấp hơn so với lãi suất kép.

4. Quy trình mở sổ tiết kiệm tại ngân hàng Eximbank

Bước 1: Chuẩn bị tài liệu cần thiết

• CMND hoặc hộ chiếu: Để xác minh danh tính cá nhân của bạn.

• Giấy phép kinh doanh (nếu áp dụng): Đối với các doanh nghiệp.

Bước 2: Chọn loại tiết kiệm

• Xác định loại hình tiết kiệm phù hợp với nhu cầu và mục tiêu tài chính của bạn, bao gồm kỳ hạn và lãi suất.

Bước 3: Điền đơn đăng ký mở sổ tiết kiệm

• Điền đầy đủ thông tin vào đơn đăng ký mở sổ tiết kiệm. Thông tin cần bao gồm: thông tin cá nhân, loại tiết kiệm, số tiền gửi, thời hạn, và thông tin khác theo yêu cầu.

Bước 4: Gửi tài liệu và đơn đăng ký

• Gửi tài liệu cần thiết và đơn đăng ký mở sổ tiết kiệm tới ngân hàng. Bạn có thể gửi trực tiếp tại chi nhánh hoặc qua các kênh truyền thông của ngân hàng.

Bước 5: Xác nhận và ký hợp đồng

• Ngân hàng sẽ xem xét thông tin và tài liệu của bạn. Sau khi thông tin được xác nhận, bạn sẽ được yêu cầu ký hợp đồng mở sổ tiết kiệm và thực hiện các thủ tục liên quan.

Bước 6: Gửi tiền vào tài khoản tiết kiệm

• Bạn cần gửi tiền vào tài khoản tiết kiệm theo số tiền tối thiểu yêu cầu bởi ngân hàng.

Bước 7: Nhận sổ tiết kiệm và thông tin liên quan

• Sau khi hoàn thành các bước trên, bạn sẽ nhận được sổ tiết kiệm cùng với thông tin về loại tiết kiệm, lãi suất, thời hạn, và các điều khoản liên quan.

5. Lãi suất gửi tiết kiệm ngân hàng Eximbank có cao hơn ngân hàng khác không?

Lãi suất gửi tiết kiệm tại mỗi ngân hàng có thể thay đổi theo thời gian và tùy thuộc vào nhiều yếu tố như chính sách tài chính, mục tiêu kinh doanh của ngân hàng, tình hình thị trường, mức độ cạnh tranh trong ngành ngân hàng, và nhiều yếu tố khác. Do đó, không thể khẳng định rằng lãi suất gửi tiết kiệm tại ngân hàng Eximbank luôn cao hơn so với ngân hàng khác hoặc ngược lại.

Để biết chính xác về lãi suất gửi tiết kiệm tại ngân hàng Eximbank và so sánh với lãi suất của các ngân hàng khác, bạn nên tham khảo trang web của Eximbank, liên hệ trực tiếp với ngân hàng hoặc so sánh thông tin từ các nguồn tin cậy. Lưu ý rằng lãi suất có thể thay đổi theo thời gian và tùy thuộc vào các yếu tố kinh tế và tài chính.

Khi bạn quyết định gửi tiền tiết kiệm tại một ngân hàng, việc so sánh lãi suất là một phần quan trọng nhưng cũng không nên bị giới hạn bởi chỉ một yếu tố. Dưới đây là một số điểm cần xem xét khi so sánh lãi suất gửi tiết kiệm giữa ngân hàng Eximbank và các ngân hàng khác:

- Lãi suất: Hãy so sánh lãi suất gửi tiết kiệm cụ thể cho loại hình tiết kiệm và kỳ hạn bạn quan tâm. Tuy nhiên, lãi suất chỉ là một phần của cân nhắc, không nên quyết định dựa trên nó mà còn cân nhắc các yếu tố khác.

- Điều kiện và yêu cầu: Xem xét các điều kiện và yêu cầu mở và quản lý tài khoản tiết kiệm tại cả Eximbank và các ngân hàng khác. Điều này bao gồm mức tiền gửi tối thiểu, thời hạn, khả năng rút tiền trước hạn, phí và điều kiện khác.

- Tính linh hoạt: Nếu bạn cần sử dụng tiền trong tương lai gần, hãy xem xét tính linh hoạt của tiết kiệm, cụ thể là khả năng rút tiền trước hạn mà không mất lãi suất.

- Dịch vụ khác: Ngoài lãi suất, hãy xem xét các dịch vụ khác mà ngân hàng cung cấp như dịch vụ trực tuyến, thẻ tín dụng, v.v.

- An toàn và đáng tin cậy: Đảm bảo rằng ngân hàng có uy tín và an toàn, được quản lý bởi cơ quan quản lý tài chính.

- Ưu đãi và khuyến mãi: Kiểm tra xem ngân hàng có cung cấp các ưu đãi hoặc khuyến mãi đặc biệt nào cho khách hàng gửi tiết kiệm.

- Đánh giá tổng thể: Hãy đánh giá tổng thể và xem xét cách ngân hàng Eximbank và các ngân hàng khác đáp ứng nhu cầu tài chính và dự định của bạn.

Lãi suất chỉ là một yếu tố quan trọng trong việc lựa chọn ngân hàng để gửi tiết kiệm. Bạn nên xem xét tổng thể và cân nhắc các yếu tố khác để đảm bảo lựa chọn phù hợp với tình hình tài chính và mục tiêu của bạn.